Seit die ersten Crowdfunding-Plattformen im letzten Jahrzehnt gegründet wurden, widmen sich zunehmend Forscher diesem Phänomen. Dabei stellen sich die Wissenschaftler u.a. der Frage, welche Faktoren bzw. Gegebenheiten die Crowd motivieren, sich finanziell an einem Projekt zu beteiligen.[1] Auch das Teilgebiet Crowdinvesting erhält in der Literatur eine stärkere Aufmerksamkeit. Allerdings zeigt sich hier, dass – konträr zur Oberkategorie – die Forschung das Investorenverhalten bis dato sehr häufig lediglich qualitativ untersucht hat. Quantitative Erhebungen existieren bislang nur wenige, vor allem im Hinblick auf den deutschsprachigen Raum.[2] Diese Studie soll sich diesem Umstand annehmen und sich der Ergründung von möglichen Parametern, welche das Verhalten von potentiellen Investoren im Rahmen des Crowdinvestings beeinflussen, widmen.

Die Problematik der Startup-Finanzierung

Den Schritt in die Selbstständigkeit wagten im vergangenen Jahr weit über eine halbe Million Bundesbürger.[3] Allen ist gemein, dass sie sich früher oder später Gedanken zur zukünftigen Finanzierung ihres Unternehmens machen müssen. Gerade die sogenannten Wachstumsgründer bzw. Startups, welche knapp ein Viertel aller Gründer darstellen, werden aus Ermangelung ausreichend eigener liquider Mittel auf das Kapital Dritter angewiesen sein. Die klassische Finanzierung durch Bankdarlehen kommt dabei meist nicht infrage, da bei einem Startup oftmals weder der Unternehmer noch dessen Unternehmen ausreichend Sicherheiten für den Kredit stellen können. Aufgrund dieser Risikoaversion der meisten Kapitalgeber kommt eine Fremdkapitalfinanzierung während der Frühphase des Unternehmens (auch Seed-Phase genannt) nur bedingt infrage. Geeigneter ist deshalb eine Außenfinanzierung in Form von Eigenkapital. Als prominente Kapitalgeber lassen sich hier Business Angel und Venture Capital Gesellschaften anführen. Letztere scheuen allerdings in der Regel die mit der Gründungsphase verbundenen Risiken des Totalausfalls und bevorzugen deshalb eher Investments in spätere Gründungsphasen, wenn sich das Produkt oder die Dienstleistung bereits am Markt bewähren konnte. Business Angel, vielen bekannt durch das TV-Format „Die Höhle der Löwen“, sind zwar risikoaffiner, gleichzeitig aber (1) nicht leicht zu akquirieren und (2) nur durch das Einräumen von nicht unerheblichen Mitspracherechten als Investor zu gewinnen.[4]

Crowdinvesting: Eine attraktive Möglichkeit der Eigenkapitalbeschaffung

Eine Alternative stellt das Crowdinvesting dar. Hierbei handelt es sich um eine Form der Unternehmensfinanzierung durch viele verschiedene, voneinander unabhängige Privatinvestoren. Diese beteiligen sich mit Beträgen unterschiedlicher Höhe an der Finanzierung des Startups und erhalten im Gegenzug Unternehmensanteile. Der Prozess der Kapitaleinsammlung wird dabei üblicherweise mittels eigens dafür errichteten Internetplattformen abgewickelt. Auf diesen können sich die Startups präsentieren und um die Gunst der Investoren konkurrieren. Die Herausforderung besteht darin, dass in einem zuvor festgelegten Investitionszeitraum ein Mindestkapitalbetrag realisiert werden muss (Fundingschwelle). Wird dieser nicht erreicht, so wird das bis dato eingesammelte Kapital nicht an das Startup ausgeschüttet und den Investoren rückerstattet. Es ist deshalb für die Startups von fundamentaler Bedeutung, möglichst viele Investoren für ihr Vorhaben zu gewinnen, um dadurch die Finanzierungskampagne erfolgreich abzuschließen und den Fortbestand ihres Unternehmens zu sichern. Deshalb wurde im Rahmen dieser empirischen Studie untersucht, ob bestimmte, von etwaigen Plattformvorgaben losgelöste, Faktoren zu einer erhöhten Investitionsbereitschaft der potentiellen Investoren führen.

Welche Faktoren beeinflussen das Investitionsverhalten potentieller Investoren im Crowdinvesting? Eine quantitative Analyse

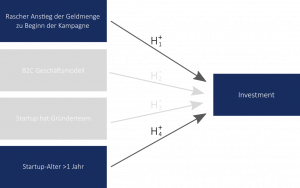

Auf Basis einer ausführlichen Literaturrecherche konnten vier mögliche Determinanten herausgearbeitet werden, welche als folgende Hypothesen formuliert wurden:

H1: Steigt die eingesammelte Geldmenge in den ersten Tagen einer Crowdinvesting-Kampagne rasant an, dann sind Investoren eher geneigt ebenfalls zu investieren.

H2: Potentielle Investoren unterstützen eher Startups, welche Geschäftsbeziehungen mit Privatpersonen führen.

H3: In Gründungsteams wird eher investiert als in Einzelgründer

H4: Startups im Alter >1 Jahr sind attraktiver für Investoren.

Zur Überprüfung der Hypothesen wurde eine quantitative Online-Befragung durchgeführt. An dieser nahmen über einen Zeitraum von zwei Wochen 203 Probanden teil.

Der durchschnittliche Proband ist männlich, zwischen 21 und 30 Jahre jung und aktuell erwerbstätig. Außerdem ist ihm der Begriff Crowdfunding geläufig und er hat Interesse daran, über eine Crowdinvesting-Plattform in Startups zu investieren.

Ergebnisse

Die Untersuchungen zum Einfluss des Geschäftsmodells des Startups (H2) ergaben, dass keine Tendenz zur Unterstützung von Startups, welche Geschäftsbeziehungen mit ausschließlich Privatpersonen (B2C) führen, erkennbar ist. Diese Beobachtung konnte auch in Bezug auf jene Startups gemacht werden, welche ihr Produkt oder ihre Dienstleistung ausschließlich Geschäftskunden (B2B) anbieten. Da demnach keine der beiden Ausprägungen bei den Befragten bessergestellt ist oder für eine erhöhte Investitionsbereitschaft gegenüber der Alternative sorgt, ist die Möglichkeit der Finanzierung durch die Crowd sowohl für Startups im B2C- als auch im B2B-Bereich eine Option.

Auch gibt es keine eminenten Indizien für die Annahme, dass potentielle Investoren eher in Startups investieren die nicht aus einem Einzelgründer, sondern aus einem Gründungsteam bestehen (H3). Die Auswertung zeigt, dass ein auffällig hoher Teil der Befragten der Hypothese neutral gegenübersteht. Die Investoren sind also nicht darauf bedacht, ihre Investitionsentscheidung in Abhängigkeit der Teamgröße zu treffen.

Anders ist das bei der Hypothese 1. Die Untersuchung hat gezeigt, dass ein rasanter Anstieg der eingesammelten Geldmenge in den ersten Tagen einer Crowdinvesting-Kampagne zögerliche Investoren motiviert, ebenfalls in das betreffende Startup zu investieren.

Auch das Alter des Startups (H4) ist ein relevanter Faktor für eine Investitionsentscheidung: Die Bereitschaft in Startups zu investieren, welche jünger als ein Jahr sind, ist signifikant geringer als die Bereitschaft in Startups zu investieren, die älter als ein Jahr sind.

Zusammenfassend lassen sich also sowohl H1 als auch H4 annehmen.

Entsprechend lassen sich Empfehlungen ableiten, welche Startups für eine erhöhte Chance auf den Erfolg ihrer Kampagne berücksichtigen und umsetzen können.

Key Learning No. 1: Je älter, desto besser

Zum einen sollten sehr junge und neuartige Unternehmen nicht direkt eine Crowdinvesting-Kampagne starten, insbesondere wenn sie jünger als ein Jahr sind. Für potentielle Investoren könnte das erst kurze Bestehen eines Startups eine Art der Unsicherheit symbolisieren, da das betroffene Unternehmen noch nicht lange genug am Markt ist, um sich nachweislich behaupten zu können. Wird eine Finanzierung mittels Crowdinvesting dennoch als zu präferierende Variante betrachtet und das Unternehmen der Crowd präsentiert, sollte hier verstärkt auf die Professionalität des Auftritts geachtet werden. Dieser sollte dabei u.a. eine besonders überzeugende Begründung der Markt- und Entwicklungschancen des Startups enthalten, um so den eventuellen Ängsten der Investoren in Bezug auf junge Unternehmen entgegenzuwirken.

Key Learning No. 2: Es gibt ihn wirklich, den Herdeneffekt

Des Weiteren sollten die Startups versuchen einen möglichst großen und direkt erreichbaren Personenkreis mit Investitionsinteresse, z.B. aus dem persönlichen Umfeld, noch vor dem Start der Kampagne auf diese aufmerksam zu machen sowie von dem Investment zu überzeugen. Wenn diese Personen dann zum Kampagnenstart investieren, kann dies ein positives Signal an die unentschlossenen Investoren senden. Insbesondere können hier als erste Investoren bzw. Impulsgeber auch die i.d.R. finanziell heterogen ausgestatteten Familienmitglieder und Freunde der Startup-Gründer als Unterstützer in Betracht kommen, da die meisten Crowdinvesting-Plattformen auch kleinere Investitionsbeträge zulassen. Im Optimalfall tritt der bestätigte Effekt der Hypothese 1 ein und führt zu weiteren Investitionen. Zusammengenommen senden dann sowohl die gleich zu Beginn höhere Investitionssumme als auch die größere Anzahl der Erstinvestoren positive Signale an potentielle Folgeinvestoren.

Eine Conjoint-Analyse kann weitere Parameter identifizieren

Diese Studie hat gezeigt, dass es durchaus Determinanten gibt, welche das Investitionsverhalten potentieller Crowdinvesting-Investoren positiv beeinflussen. Es empfiehlt sich, die gewonnen Erkenntnisse in einem nächsten Schritt unter Verwendung einer abweichenden Untersuchungsmethode zu validieren. Eine Conjoint-Analyse[5] erscheint in diesem Fall vielversprechend: Exemplarisch kann hier eine Sammlung (bspw. n=3) aus konkreten Kampagnen konstruiert und gegenübergestellt werden. Die von den Probanden präferierten Merkmalsausprägungen zwischen den Kampagnen werden dann mittels dieser multivariaten Analysemethode ermittelt. Vorteil dieser Methode ist, dass die Probanden eine „echte“ Auswahlentscheidung treffen, welche einen hohen Bezug zur Realität aufweist.

Einzelnachweise

[1] Vgl. Harms, Michel: What Drives Motivation to Participate Financially in a Crowdfunding Community?, 2007;

Vgl. Ordanini et al.: “Crowdfunding: Transforming Customers Into Investors Through Innovative Service Platforms” in Journal of Service Management, 4/2011;

Vgl. Belleflamme, Paul/Lambert, Thomas/Schwienbacher, Armin: „Crowdfunding: Tapping the right crowd“ in Journal of Business Venturing, 5/2014;

Vgl. Gerber, Elizabeth/Hui, Julie/Kuo, Pei-Yi: Crowdfunding: Why People are Motivated to Post and Fund Projects on Crowdfunding Platforms, 2012↩

[2] Vgl. Bretschneider, Ulrich/Knaub, Katharina/Wieck, Enrico: „Motivations for Crowdfunding: What Drives the Crowd to Invest in Start-ups?“ in European Conference on Information Systems (ECIS), 2014↩

[3] Vgl. KfW Bankengruppe: KfW-Gründungsmonitor 2018, 2018↩

[4] Vgl. Brandkamp, Michael/Apitz, René:„Beteiligungskapital für chancenreiche Start-ups: Ein Blick auf das aktuelle Gründungsgeschehen“ in Wissenschaftsmanagement: Zeitschrift für Innovation, 1/2009;

Vgl. Olschewski, Skrollan J.: Gründen in Deutschland: Von Existenz-, Unternehmens- und Startup-Gründern und Gründerinnen, 2015↩

[5] Vgl. Backhaus et al.: Multivariate Analysemethoden: Eine anwendungsorientierte Einführung, 2000↩