Alternative Zahlungsmethoden spielen in unserem Alltag eine immer wichtigere Rolle. Große Veränderungen für unsere Zahlungsmethoden entwickelten sich durch die Verbreitung von Online Shops. Diese müssen sich dem Fortschritt der Technik anpassen und die richtigen Zahlungsmethoden für die Bezahlung in ihrem Shop anbieten. In den Köpfen der Verbraucher hat sich im Wandel der Zeit der Faktor Sicherheit verfestigt. Altes bewährt sich und funktioniert. Neue komfortablere Zahlungsmethoden werden mit Skepsis betrachtet und treffen nicht bei Allen auf Begeisterung.

Alternative Zahlungsmethoden können durch den Zeitpunkt der Zahlung voneinander abgegrenzt werden.[1] Pre-Paid Systeme die Zahlung einer Ware mit einem gedeckten Guthaben, wie zum Beipiel die Paysafecard. Sie stellt eine Guthabenkarte für Internetzahlungen dar. Die Aufladung der Paysacard erfolgt im stationären Handel, wodurch die Anonymität des Kunden bei der Zahlung im Internet gegeben ist.[2] Bei Pay-Later-Systemen wird der Geldbetrag für den Einkauf des Käufers erst eine bestimmte Zeit nach dem Einkauf fällig, wie zum Beispiel bei der Zahlung mit Kreditkarte.[3]

Pay-Now Systeme sind die aktuell beliebtesten Zahlungssysteme im Internet. Das Konto des Kunden wird genau zu dem Zeitpunkt belastet, zu dem der Kunde etwas einkauft. Der Käufer willigt durch diese Methode den Kaufvertrag ein und der Verkäufer kann die Ware sofort überreichen oder versenden. Pay-Now Systeme wurden in den letzten Jahren zahlreich entwickelt. Die erfolgreichsten Anbieter sind PayPal, Amazon Payments und Sofortüberweisung im Internet, aber auch die Lastschrift, welche sich im zusätzlich im stationären Handel verwenden lässt.

Im Grunde zeichnen sich alle neuen Pay-Now Bezahlanbieter durch die zuverlässige und anonyme Zahlung für den Endverbraucher aus. Als dritte Partei schalten sich die Anbieter aktiv in den Zahlungstransfer zwischen Käufer und Verkäufer ein. Der Pay-Now Dienstleister sorgt für den Geldtransfer zum Verkäufer in eigenem Namen und holt sich denselben Betrag vom Bankkonto des Käufer bzw. Nutzer des Bezahlverfahrens zurück. Somit hat der Verkäufer keine Durchsicht auf sensible Kontodaten des Käufers und gleichzeitig die sofortige Garantie für einen erfolgreichen Geldtransfer. Somit kann der Verkäufer die bestellte Ware zeitgleich für den Versand freigeben.[4]

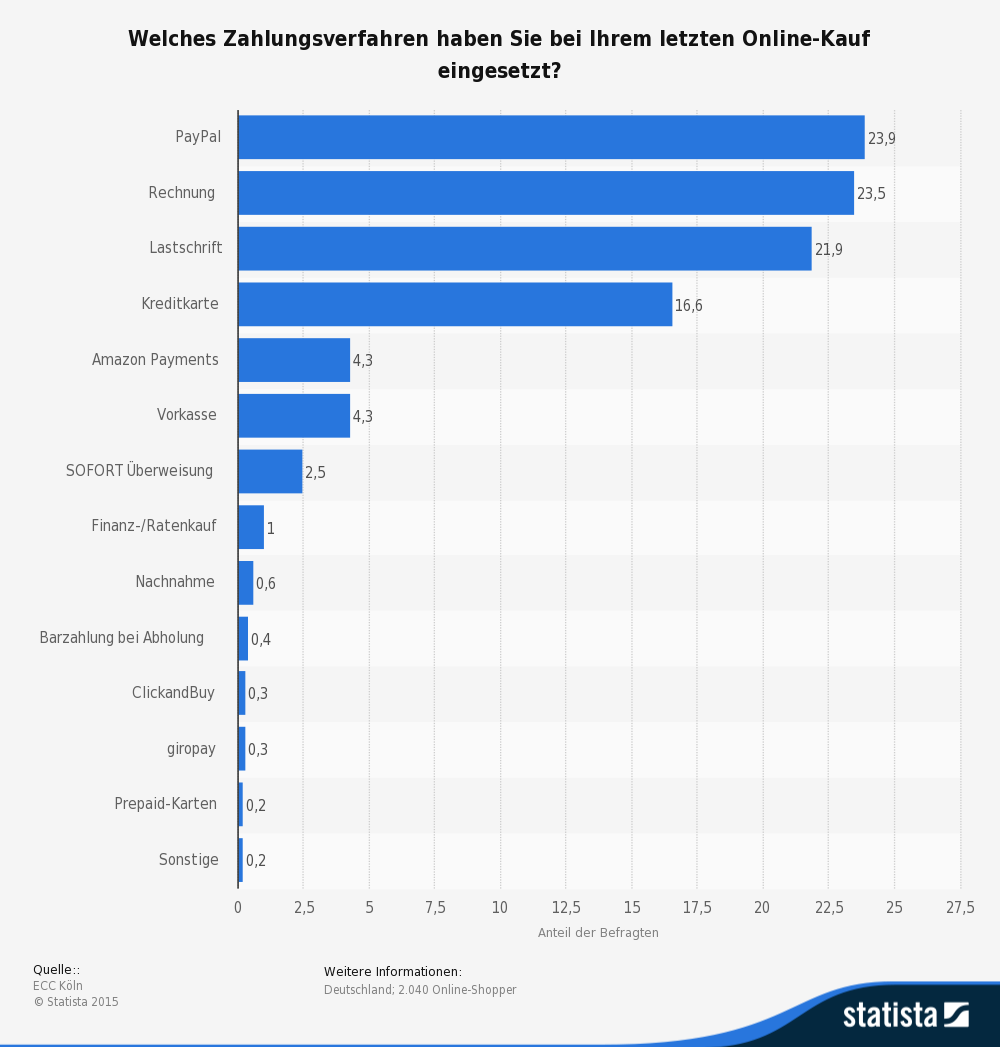

Allerdings konnte sich nicht jedes Pay-Now System auf dem Markt der alternativen Zahlungsmethoden durchsetzen, wie man an dem Beispiel giropay sieht. Laut einer Umfrage von Statista aus dem Jahr 2015 wurde der Zahlungsdienst nur von 0,3% der Online Käufer genutzt. Das Konkurrenzprodukt zu giropay ist Sofortüberweisung, welches von 2,5% der Befragten beim letzten Online Kauf genutzt wurde. Ähnlich wie giropay wird ClickandBuy nur von 0,3% der Online Käufer in Anspruch genommen. Grund dafür kann die Einführung der Guthabenkarten für die virtuellen Marktplätze wie iTunes oder Google Play sein. Der Erwerb von kostenpflichtigen Produkten auf dem Smartphone erweist sich für die meisten Nutzern über die Guthabenkarten einfacher.[5]

Die neuen alternativen Zahlungsmethoden wecken im Online Handel gleichermaßen mehr Vertrauen für Käufer und Verkäufer. So kommt es, dass Online Händler veraltete, unsichere Zahlungsmethoden in ihren Shops mit hohen Gebühren versehen im Gegensatz zu ebenfalls angebotenen, neuen Zahlungssystemen. Somit ist festzustellen, dass ältere Bezahlmethoden durch die Einführung und die Marktstärkung neuer alternativer Zahlungsmethoden an Bedeutung verlieren werden. Die Entwicklung alternativer Zahlungsmethoden wird in der Zukunft von den Nutzerinteressen wie Sicherheit und Komfort geprägt sein. Es werden sich nur solche Systeme durchsetzen, bei denen Käufer und Verkäufer gleichermaßen zufrieden gestellt werden

Mobile Payment ist die mobile Variante des Bezahlens. Durch verschiedene Techniken können heutzutage Geldbeträge mithilfe des Mobiltelefons transferiert werden. Als Mobile Payment werden Bezahlvorgänge bezeichnet, bei denen zur Initiierung, Autorisierung oder Realisierung mindestens einer der Transaktionspartner ein mobiles Endgerät einsetzt.[6]

Laut Statista nutzen inzwischen 45,6 Millionen der Deutschen ein Smartphone. Das Wachstum der Smartphone-Nutzer ist zu beachten, denn von Januar 2010 bis Dezember 2012 hat sich die Zahl der Nutzer in Deutschland verdreifacht.[7] Unternehmen sind bestrebt, ihren Kunden den Alltag zu erleichtern und das Zahlen ohne Bargeld oder Karte über mobile Endgeräte zu ermöglichen. Derzeitige Lösungen sehen den Einsatz eines sogenannten Mobile Wallets, einer Zahlungsapplikation für das Smartphone oder Tablet vor.

Mobile Payment Anbieter wie Google Wallet, Apple Pay oder mpass setzen auf die Entwicklung der Bezahlung per NFC (Near Field Communication). Der beispielsweise im Smartphone enthaltene Chip ermöglicht den kontaktlosen Austausch geringer Datenmengen über Radiowellen von maximal 424 kBit/s über kurze Distanzen von höchstens 10cm.[8] Der schnelle Verbindungsaufbau ermöglicht das zügige und kontaktlose Bezahlen mit dem Mobiltelefon. Auch wenn NFC eine standardisierte Technologie darstellt[9], gibt es bislang keine einheitliche Lösung für kontaktloses Bezahlen an Verkaufspunkten in Deutschland. Immer mehr Unternehmen ziehen mit eigenen Applikationen auf den Mobile Payment Markt ein, statt auf eine einheitliche Lösung zu warten. Anbieter ist zum Beispiel mpass, der durch sein vielfältiges Angebot überzeugen möchte. So werden den Nutzern die Zahlung per NFC im Geschäft, per TAN in Online Shops und der Geldtransfer zwischen zwei mpass Nutzern geboten. Kooperierende stationäre Händler sind unter anderem Star, ARAL, Vapiano, Douglas, Thalia, Christ, O2-Shops, McDonalds, Galeria-Kaufhof und Karstadt.

Beliebter als das mobile Bezahlen via NFC ist laut Umfrage von Statista[10] die Bezahlung mit einer App durch Scannen eines QR-Codes. Der bekannteste Dienstleister dieser Methode in Deutschland ist Yapital, welcher mittlerweile über 11.000 Geschäfte als Akzeptanzstellen zählt.[11] In diesen müssen Nutzer beim Bezahlen an der Kasse die Bezahlart Yapital angeben. Beispielsweise beim Einzelhandelsunternehmen REWE wird daraufhin auf dem Display des EC- Kartenlesegeräts ein QR Code angezeigt. Dieser wird vom Käufer mit seiner Yapital App gescannt. Durch die Verbindung zum Internet verifiziert sich der Käufer mit der als QR Code angezeigten Rechnung. Ist der Scan erfolgreich ist die Ware an der Kasse bezahlt und der Kunde erhält wie gewohnt seine Rechnung. Der Rechnungswert wird anschließend bei Einzugsermächtigung für Yapital direkt vom Bankkonto des Nutzers eingezogen oder vom aufgeladenen Guthaben abgezogen.[12]

Der Mobile Payment Markt ist zurzeit hart umkämpft. Theoretisch könnte mehr als ein Anbieter den Markt bedienen. Dennoch liegt die Notwendigkeit national einheitlicher Systeme vor. Der Anbieter, dem es am schnellsten gelingt, viele Einzelhändler und Dienstleister und Nutzer von seinem System zu überzeugen, kann von Netzbetriebsvorteilen profitieren. Kunden tendieren logischerweise zu demjenigen Anbieter mit der größten Akzeptanz. Seine Marktposition verbessert sich dadurch wiederum und er erlangt im extremsten Fall eine natürliche Monopolstellung.[13]

Schätzungen der zukünftigen Transaktionen, die über Mobile Payment Systeme abgewickelt werden, weisen hohe Unterschiede auf. Marktforschungsinstitute erwarten im Jahr 2015 ein weltweites Umsatzvolumen zwischen 670 Milliarden US-Dollar[14] (Juniper Research, 2011) und 1000 Milliarden US-Dollar[15] (Yankee Group, 2011) für alle monetären Transaktionen, welche mit dem Mobiltelefon durchgeführt werden. Durch große Prognoseschwankungen gilt es, sämtliche Voraussagen für den in der Entwicklung befindlichen dynamischen Mobile Payment Markt mit großer Vorsicht zu begegnen.

Die notwendige Technologie für das Mobile Payment muss nicht mehr erfunden oder standardisiert werden. Für eine flüssige Übertragung von Daten ebnen das Internet, NFC und andere Möglichkeiten schon jetzt den Weg. Beim Konkurrenzkampf der Anbieter geht es darum, wer eine flächendeckende Lösung präsentiert und durchsetzen kann. Gelingt es einem Anbieter das neue Zahlungssystem ohne großen Aufwand in bisher gängige Kassensysteme einzugliedern, wird er sich besser durchsetzen können als ein Anbieter, dessen Mobile Payment Lösung mit großen Umstrukturierungen und Investitionen beim Händler verbunden ist. Für eine sichere Standardlösung, die sich auch in Deutschland etablieren kann, fehlt es bislang an der Entwicklung eines einheitlichen Systems.

Quellenverzeichnis:

[1] Wikipedia: Zahlungsverfahren https://de.wikipedia.org/wiki/Zahlungsverfahren [2] Paysafecard: Funktion der Paysafecard https://www.paysafecard.com/de-de/produkte/paysafecard/ [3] Die Wertschöpfung der Zahlung: Seminararbeit von Manuel Zieger http://www.wiwi.uni-frankfurt.de/~zieger/seminararbeiten.php [4] Zahlungssysteme im Internet – eine Übersicht, Institut für Wirtschaftspolitik und Wirtschaftsforschung – Universität Karlsruhe (TH) www.bs-consult.de/download/Zahlungssysteme_Internet.pdf [5] Statista.de; Statistic ID: 2800; Eingesetzte Zahlungsmethoden beim Online Einkauf (2015) [6] Pousttchi, K. & Wiedemann, D.G. (2006) Abrechnung mobiler Dienste im Mobile-Payment [7] http://de.statista.com/statistik/daten/studie/198959/umfrage/anzahl-der-smartphonenutzer-indeutschland-seit-2010/ [8] https://de.wikipedia.org/wiki/Near_Field_Communication [9] http://www.netzwelt.de/news/88231-netzwelt-wissen-nfc-near-field-communication.html [10] Statista.de; Statistic ID: 150134; Umfrage zur Nutzung von Mobile Payment Verfahren (2014) [11] Ottogroup.com: Yapital http://www.ottogroup.com/de/die-ottogroup/konzernfirmen/yapital.php [12] Yapital: Die Yapital-Funktionen im Überblick https://www.yapital.com/deu/privatenutzer/so-gehts [13] Kay, J. (1995) Foundations of Corporate Success, Paperback Edition. Oxford: Oxford University Press [14] http://www.marketwired.com/press-release/mobile-payments-market-almost-triple-value-2015reaching-670bn-according-new-juniper-1534333.htm [15] http://www.yankeegroup.com/about_us/press_releases/2011-06-29.html